Le bilan fonctionnel est un outil financier crucial pour analyser l'équilibre et la santé financière d'une entreprise. Il organise les ressources et les emplois en fonction de leur utilisation et de leur durée, permettant ainsi de mesurer la capacité de l'entreprise à financer ses activités à court et long terme. Découvrez ses objectifs, sa composition et comment le réaliser efficacement.

- Objectifs : Analyser l'équilibre financier, calculer le fonds de roulement net global (FRNG) et le besoin en fonds de roulement (BFR) pour assurer une gestion financière optimale.

- Réalisation : Extraire les données du bilan comptable, distinguer l'actif (immobilisations, stocks, créances, disponibilités) et le passif pour évaluer la capacité de financement à court et long terme.

1. Qu’est-ce qu’un bilan fonctionnel ?

Définition

Le bilan fonctionnel est un tableau financier qui organise les ressources et les emplois de l'entreprise en fonction de leur utilisation et de leur durée. Il permet d’analyser le fonctionnement d’une société en partant de son bilan comptable.

Le bilan fonctionnel permet d'évaluer l'équilibre financier de l'entreprise, de mesurer sa capacité à financer ses activités et investissements et de prévoir ses besoins en trésorerie.

Contrairement au bilan comptable qui distingue l'actif et le passif, le bilan fonctionnel sépare l’utilisation des fonds et des ressources. Concrètement, cela permet de mieux comprendre comment les fonds de l'entreprise sont utilisés et d'où ils proviennent.

Composition

Le bilan fonctionnel se compose de trois principales sections.

- Cycle d’exploitation (activités courantes) : inclut les actifs et passifs circulants liés aux opérations quotidiennes de l'entreprise, comme les stocks et les créances clients.

- Cycle d’investissement (actifs à long terme) : correspond aux emplois stables, tels que les immobilisations corporelles et incorporelles, étalés sur plusieurs années.

- Cycle de financement (sources de financement à long terme) : regroupe les ressources stables, comme les capitaux propres et les emprunts à long terme. Cela permet de financer les investissements à long terme et de soutenir les activités courantes.

Grâce à cette structure, il est possible d'évaluer facilement la capacité de l'entreprise à financer ses besoins à court et long terme.

2. Quels sont les objectifs du bilan fonctionnel ?

Le bilan fonctionnel vise avant tout à analyser et à comprendre l'équilibre financier d’une entreprise.

L’un de ses objectifs clés consiste à calculer le fonds de roulement net global (FRNG), qui indique la capacité de l'entreprise à financer ses investissements à long terme avec des ressources stables, comme les capitaux propres. Un FRNG positif est le signe d'une bonne santé financière : l'entreprise dispose de suffisamment de ressources pour couvrir ses emplois stables.

Le bilan fonctionnel permet également de déterminer le besoin en fonds de roulement (BFR), qui mesure le décalage entre les entrées et les sorties de trésorerie liées aux opérations courantes. Un BFR bien géré indique que l'entreprise peut maintenir une trésorerie positive, déterminante pour éviter toutes tensions financières.

En résumé, le bilan fonctionnel aide les dirigeants à évaluer la performance financière de leur entreprise, à identifier les axes d'amélioration et à prendre des décisions éclairées pour assurer la pérennité et la croissance de leur activité.

3. Comment réaliser un bilan fonctionnel ?

Réaliser un bilan fonctionnel nécessite une réorganisation des données issues du bilan comptable et cela passe par le respect de plusieurs étapes. Suivez le modèle présenté dans la vidéo ci-jointe pour établir une analyse comparative de plusieurs exercices comptables.

Étape 1 : Préparation des données

Pour faire un bilan fonctionnel, la première étape consiste à extraire les informations du bilan comptable, en distinguant l'actif et le passif.

L'actif inclut les immobilisations, les stocks, les créances et les disponibilités.

- Les immobilisations comprennent les actifs à long terme. On distingue les immobilisations corporelles (terrains, bâtiments, machines, équipements, etc.) des immobilisations incorporelles (brevets, marques, logiciels, etc.). Les immobilisations financières, quant à elles, représentent les participations dans d'autres entreprises ou les prêts à long terme accordés.

- Les stocks englobent les marchandises prêtes à être vendues, les matières premières et les produits en cours de fabrication.

- Les créances représentent les sommes dues à l'entreprise par ses clients, comme les factures en attente de paiement.

- Les disponibilités incluent l'argent liquide en caisse et les soldes bancaires.

Le passif, quant à lui, comprend les capitaux propres, les provisions et les dettes.

- Les capitaux propres englobent les apports des actionnaires, le capital social et les réserves accumulées.

- Les provisions sont des montants réservés pour des dépenses futures prévues, comme les indemnités de départ ou les réparations importantes.

- Les dettes comprennent les obligations financières envers les créanciers, telles que les emprunts bancaires, les dettes fournisseurs et les obligations fiscales.

Étape 2 : Réorganisation des données

Par la suite, vous devrez réorganiser ces données en fonction des emplois (utilisation des fonds) et des ressources (origine des fonds).

Les emplois se composent des actifs circulants et des immobilisations, tandis que les ressources incluent les capitaux propres, les dettes à long terme et les provisions.

Étape 3 : Classification par cycles

Vient ensuite l’étape de la classification par cycles. Comme son nom l’indique, vous devrez classifier les éléments selon qu’ils appartiennent aux cycles d’exploitation, d’investissement ou de financement.

Le cycle d’exploitation regroupe les actifs et passifs circulants, comme les stocks et les créances clients. Le cycle d’investissement inclut les immobilisations et le cycle de financement englobe les capitaux propres et les dettes à long terme.

Étape 4 : Calcul des indicateurs financiers

Vous devrez ensuite calculer les principaux indicateurs financiers.

- Fonds de roulement net global (FRNG) : ressources stables moins emplois stables, indiquant la capacité à financer les investissements à long terme.

- Besoin en fonds de roulement (BFR) : actif circulant d’exploitation moins passif circulant d’exploitation, mesurant le décalage entre les entrées et sorties de trésorerie.

- Trésorerie nette (TN) : FRNG moins BFR, évaluant l'équilibre global entre les ressources et les besoins de trésorerie.

Ces indicateurs sont capitaux pour évaluer la santé financière d’une entreprise et pour prendre des décisions stratégiques, profitables au long terme. Ils permettent aussi bien d'anticiper les besoins en financement que de vérifier la capacité de l'entreprise à maintenir un équilibre financier stable.

Étape 5 : Vérification et analyse

Enfin, vous devrez vous assurer du bon équilibre entre les emplois et les ressources, une fois votre bilan fonctionnel réalisé.

Pour ce faire, vous devez donc l’étudier minutieusement pour identifier les forces et faiblesses de la structure financière. Les compétences d'un expert-comptable peuvent être précieuses et bienvenues lors de cette étape pour garantir l'exactitude et la pertinence de l'analyse.

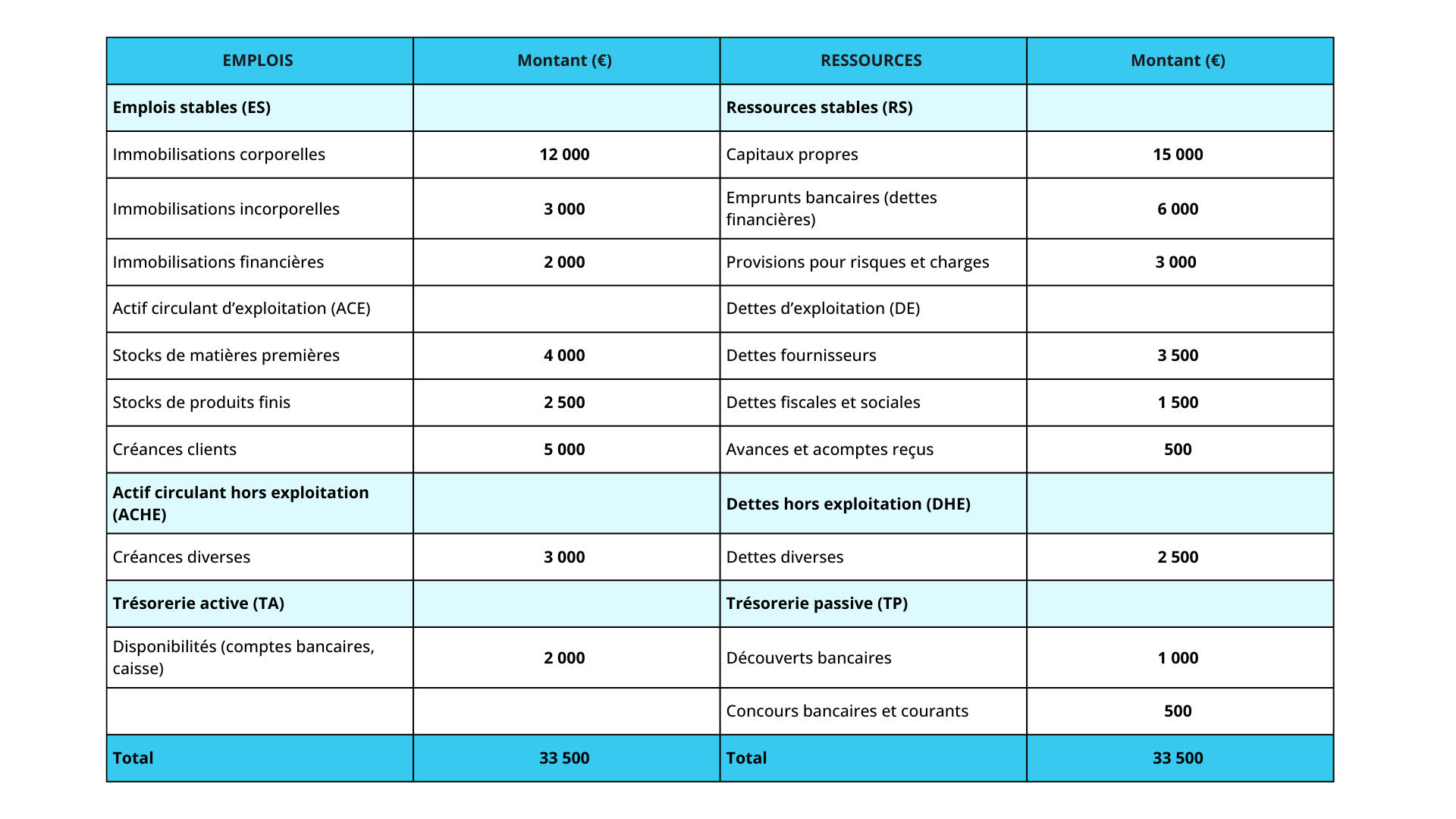

4. Exemple de bilan fonctionnel : modèle à reproduire

Le bilan fonctionnel permet de réorganiser les informations du bilan comptable pour mieux percevoir l’état financier d’une entreprise. Voici un exemple qui illustre comment les éléments sont classés en emplois et ressources selon les cycles d'exploitation, d'investissement et de financement.

Dans cet exemple, les immobilisations corporelles et incorporelles représentent les emplois stables de l'entreprise, tandis que les capitaux propres et les dettes financières, comme un emprunt bancaire, constituent les ressources stables.

Les actifs circulants d'exploitation incluent les stocks et les créances clients, opposés aux dettes fournisseurs et aux dettes fiscales et sociales. Les créances diverses et les dettes diverses font partie du hors exploitation. La trésorerie active est représentée par les liquidités disponibles, tandis que les découverts bancaires sont classés dans la trésorerie passive.

En incluant les données de plusieurs années d'exercice, il est possible de faire une analyse comparative, qui peut s'avérer judicieuse pour identifier les tendances financières et les évolutions de la capacité d'autofinancement. En effet, une telle approche permet de comparer les variations des emplois et des ressources, d'évaluer l'efficacité des stratégies de financement et d'anticiper les besoins futurs.

Pour réaliser un modèle de bilan fonctionnel sur Excel qui compare des données sur plusieurs années d’exercice, il convient de suivre la procédure détaillée ci-dessous :

5. Comment financer les différents cycles d’un bilan ?

Pour une entreprise, trouver des financements pour les différents cycles de son activité sera décisif pour maintenir sa performance financière et assurer un niveau de croissance élevé. Voici comment aborder le financement des cycles d’exploitation, d’investissement et de financement.

Cycle d’exploitation

Le cycle d’exploitation comprend les activités quotidiennes de l'entreprise, comme l'achat de matières premières et la vente de produits finis.

Pour financer ce cycle, l’entreprise a le choix entre plusieurs options. Les facilités de caisse et les découverts bancaires permettent aux entreprises de combler leurs écarts temporaires de trésorerie.

En outre, grâce à des systèmes tels que l’affacturage et l’escompte, les sociétés pourront vendre leurs créances à des sociétés d’affacturage pour obtenir des liquidités immédiates.

Cycle d’investissement

Le cycle d’investissement regroupe les emplois stables, tels que les immobilisations corporelles et incorporelles. Les options de financement populaires incluent l’autofinancement, qui consiste à utiliser les bénéfices non distribués pour financer les investissements.

Une autre option réside en l'augmentation de capital, où les actionnaires injectent des fonds supplémentaires dans l'entreprise.

Enfin, les emprunts à long terme, comme les prêts bancaires, sont couramment utilisés pour financer des investissements significatifs. De telles méthodes permettent de développer les financements de l'entreprise, le tout pour renforcer sa solidité financière et son aptitude à soutenir des projets à long terme.

Cycle de financement

Le cycle de financement concerne les ressources stables telles que les capitaux propres et les dettes à long terme.

Ces méthodes de financement incluent l'émission de nouvelles actions ou parts sociales pour augmenter les capitaux propres ou encore les crédits bancaires à long terme, utilisés pour financer des projets de grande envergure.

Par ailleurs, les apports en compte courant d’associés consistent en des prêts de fonds à l'entreprise par ses associés. Ils permettent de renforcer la trésorerie de la société et de soutenir ses besoins en financement à court terme sans pour autant diluer le capital.

Axiocap propose des solutions sur-mesure pour optimiser la vision d’ensemble de votre société, ceci afin de vous assurer une gestion financière robuste et durable.

Digitalisez sans attendre la gestion de vos titres, la tenue de vos registres légaux et de vos assemblées générales.

6. FAQ

Quelles différences entre un bilan prévisionnel et fonctionnel ?

Un bilan prévisionnel est une projection future basée sur des hypothèses pour anticiper les résultats financiers futurs d'une entreprise.

En revanche, le bilan fonctionnel réorganise les données historiques du bilan comptable pour analyser la structure financière actuelle et comprendre l'utilisation des ressources et des emplois.

Quelles différences entre les bilans fonctionnel, comptable et financier ?

Le bilan comptable présente une photographie à un instant donné de l'actif et du passif de l'entreprise.

Le bilan fonctionnel, quant à lui, réorganise ces données pour analyser la structure financière par emploi et ressource.

Enfin, le bilan financier évalue la capacité de l'entreprise à rembourser ses dettes et à gérer ses flux de trésorerie.

Qui réalise le bilan fonctionnel dans une entreprise ?

Dans une entreprise et quelle que soit sa forme juridique, le bilan fonctionnel est souvent réalisé par un expert-comptable, puisqu’il découle du bilan comptable.

Cet expert utilise les données du bilan comptable pour réorganiser les informations selon les cycles d'exploitation, d'investissement et de financement.